Impasses na Justiça e com a defesa da concorrência atingem mais de 40% do valor já negociado pela Petrobras em seu processo de venda de ativos, iniciado em 2015. Apesar das dificuldades, a estatal diz que está mantida a meta de levantar US$ 21 bilhões até o fim de 2018.

A empresa enfrenta processos na Justiça contra a venda de dois campos do pré-sal e questionamentos no Cade (Conselho Administrativo de Defesa Econômica) referentes às vendas da distribuidora de gás de botijão Liquigás e de empresas petroquímicas.

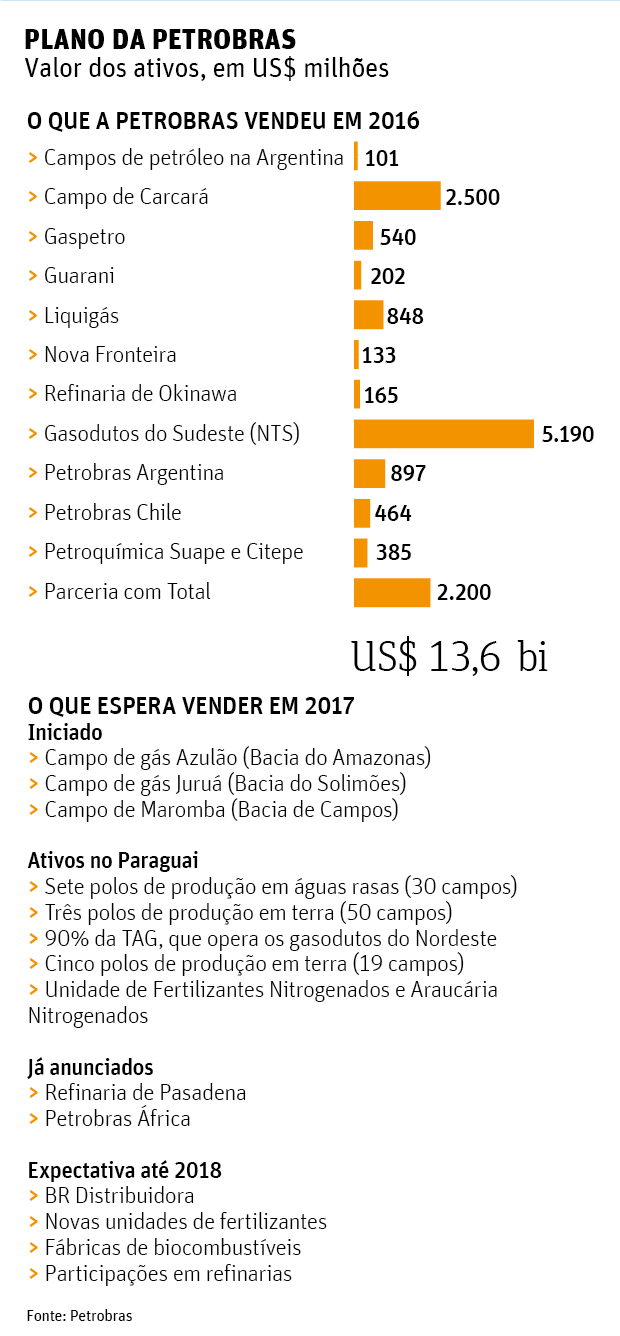

As quatro operações somam US$ 5,9 bilhões, 43% dos US$ 13,6 bilhões que a Petrobras negociou até o fim do ano passado, ainda sob modelo que passou a ser questionado pelo TCU (Tribunal de Contas da União).

Após acordo com o TCU, em março, novas regras foram implantadas e já foram abertas negociações para a venda de 20 novos pacotes de ativos da estatal, nenhuma delas concluída até agora.

"Depois da Lava Jato, está mais difícil aprovar vendas de ativos, mas não é só para a Petrobras. Todo mundo está enfrentando processos mais severos", diz Pedro Galdi, analista de investimentos da Magliano Corretora.

Na terça (10), a Justiça de Sergipe suspendeu por liminar a operação de venda de participações em campos do pré-sal à francesa Total, parte de um negócio de US$ 2,2 bilhões, alegando que a transação não poderia ser feita sem licitação.

Em nota distribuída na quarta-feira (11), a companhia petrolífera informou que vai recorrer assim que for notificada da decisão.

No mesmo Estado, a estatal já enfrenta uma ação contra a venda da área de Carcará à Statoil, por US$ 2,5 bilhões. Na terça-feira, derrubou em segunda instância liminar que suspendeu a venda em abril, mas o processo ainda será analisado.

SEM GÁS

No Cade (órgão que regula a concorrência), a Petrobras teve seu maior revés no fim de agosto, com a recomendação de veto à venda da Liquigás ao grupo Ultra, negócio de US$ 850 milhões, devido ao risco de concentração excessiva do mercado.

A Ultra é dona da Ultragaz, que disputa com a Liquigás a liderança do setor.

Juntas, as duas empresas controlavam, no fim de 2016, 43,2% das vendas do combustível no país. As companhias esperam tentar convencer o plenário do órgão a aceitar um plano de venda de ativos em regiões onde o mercado é mais concentrado.

Na terça, a estatal teve outro revés no Cade, que declarou "complexa" a análise da venda da Petroquímica Suape (Pernambuco) e da Citepe (Companhia Integrada Têxtil de Pernambuco) para a mexicana Alpek. O órgão pediu novas diligências para avaliar os efeitos da operação.

Criado com o objetivo de levantar recursos para pagar dívidas, o plano de venda de ativos da Petrobras vem enfrentando uma série de obstáculos desde que foi lançado.

A incerteza jurídica chegou a ser usada como argumento para que a australiana Karoon desistisse, em março, da compra dos campos de petróleo Baúna e Tartaruga Verde.

No fim do ano passado, o TCU suspendeu todas as negociações em estágio inicial, liberando a Petrobras para concluir apenas cinco processos em que já havia passado da primeira fase de conversa.

O tribunal determinou que a estatal implantasse um novo modelo de vendas, mais transparente.

FUNDAMENTAIS

Para analistas do banco UBS, três operações serão fundamentais para que a companhia consiga cumprir sua meta: a abertura de capital na Bolsa da BR Distribuidora, a venda de 90% da malha de gasodutos do Nordeste e de sua fatia na petroquímica Braskem.

Dos três, apenas a operação envolvendo os dutos foi iniciada. O lançamento de até 40% das ações da BR, empresa avaliada pelo UBS em R$ 29 bilhões, está previsto ainda para este ano.

FONTE: FOLHA DE S.PAULO